...Standard & Poor’s simplemente busca clavar el último clavo sobre el ataúd de la política monetaria expansiva. El capital financiero sigue dictando las directrices de la política macroeconómica...

Standard & Poor’s: la ofensiva del capital financiero

Por Alejandro Nadal

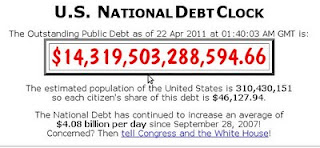

Sucedió lo que se pensó nunca ocurriría: la calificadora Standard & Poor’s (S&P) modificó su perspectiva de estable a negativa sobre los títulos de deuda estadunidense. La agencia mantuvo la calificación triple A para los bonos relacionados con esa deuda, pero técnicamente su nueva postura anuncia que hay 30 por ciento de probabilidad de que en los próximos dos años Estados Unidos pierda su calificación triple A. La explicación de S&P hace referencia a la deuda galopante en Estados Unidos y a la idea de que no parece que Washington esté tomando las providencias necesarias para enfrentar este problema.

Standard & Poor’s es una de las agencias calificadoras más importantes de Wall Street. Su trabajo es evaluar las bondades y riesgos de títulos de deuda soberana, crédito de empresas y vehículos de inversión estructurada. Su papel en la crisis financiera global fue nefasto: mantuvo calificaciones altísimas para títulos chatarra y contribuyó a que miles de inversionistas en el mundo entero perdieran sumas astronómicas. Su complicidad con compañías como Goldman Sachs, que hoy vuelve a estar en el banquillo de los acusados por fraude, ha sido señalada como una de las principales causas para diseminar activos tóxicos por todo el mundo.

S&P sabe muy bien que Estados Unidos es el emisor de la principal moneda de reserva en el mundo y que el riesgo de que no pague su deuda es rigurosamente cero (mientras tenga con qué imprimir dólares, pagará siempre su deuda, aunque sea en términos nominales). Pero con su desplante de hoy S&P busca influir sobre las políticas fiscal y monetaria en Estados Unidos. En particular, S&P apoya las posiciones extremistas que en el Congreso insisten en mantener una postura "responsable" frente al problema del déficit fiscal. Además S&P pretende modificar la postura de la Reserva federal consistente en comprar todos los bonos del Tesoro que le pongan enfrente (la llamada postura de flexibilidad cuantitativa).

La referencia de S&P al déficit fiscal es absurda. Hoy la discusión sobre el déficit fiscal en Estados Unidos está dominada por una perspectiva conservadora y se están sacrificando cientos de programas sociales. Se han mantenido las reducciones de impuestos a los más ricos y el gasto militar sólo sufrió reducciones modestas.

El rubro salud es el que más contribuye al déficit fiscal por la enorme ineficiencia del sistema de salud en Estados Unidos. Sin embargo, las perspectivas de alcanzar reducciones en este terreno se mantienen remotas. El gobierno de ese país paga alrededor de la mitad del gasto total en salud a través de sus programas Medicare y Medicaid, pero los servicios son prestados casi en su totalidad por el sector privado. Eso quiere decir que el rubro que más contribuye al déficit público es el de los altísimos costos de los servicios de salud que presta ¡el sector privado! Y esa situación se va a mantener mientras la industria farmacéutica y las aseguradoras mantengan secuestrada la política sobre salud de Estados Unidos.

La nueva postura de S&P también está orientada a cambiar los términos de la política monetaria. Aquí vale la pena recordar un acontecimiento de gran importancia. En febrero pasado PIMCO, el más grande fondo de inversiones en el mundo, anunció que reduciría drásticamente su exposición a los bonos del gobierno estadunidense. La razón esgrimida por PIMCO fue que los rendimientos de esos títulos no estaban a la par de los riesgos reales que enfrentaban los inversionistas. PIMCO anunció que la política monetaria de la Reserva federal era "un robo" para los tenedores de bonos de largo plazo porque la rentabilidad de esos títulos era artificialmente baja y las alternativas en valores de renta fija de muchos países emergentes eran superiores. En marzo PIMCO comenzó a salirse de los bonos del Tesoro y a incrementar sus posiciones en bonos de Alemania, Canadá y hasta de Brasil.

PIMCO tiene un gran poder para influir sobre las tasas de interés en Estados Unidos y el rendimiento de los bonos del Tesoro. Su cartera de inversión rebasa los 250 mil millones de dólares y su capacidad de convocatoria sobre otros fondos de inversión es considerable. Así que nadie debería subestimar los efectos de sus desplantes. En el fondo, de lo que se trata es de influir sobre los rendimientos y las tasas de interés en Estados Unidos.

Claro, a Standard & Poor’s y a PIMCO les importa un pepino lo que eso puede significar para la economía real en ese país. Hoy la recuperación de la economía estadunidense está lejos de haberse consolidado. El crecimiento es frágil y el desempleo sigue alcanzando niveles inaceptables (alrededor de 25 millones de personas están en desempleo o han abandonado la búsqueda de empleo). Los efectos de la política macroeconómica se dejarán sentir en los próximos meses. Standard & Poor’s simplemente busca clavar el último clavo sobre el ataúd de la política monetaria expansiva. El capital financiero sigue dictando las directrices de la política macroeconómica.

http://nadal.com.mx

Fuente: La Jornada

.